2.2.LED照明渗透率未来有5 倍增长空间

认为如果以替换需求进行静态测算,LED照明的数量增长空间约有5倍,这是一个保守的预判。LED具有长寿命(15000-40000小时)的特点,所以其更换周期可能大大长于传统照明(1000-10000小时)。正因如此,我们看待在日本市场LED照明渗透率超过50%以后的增长速度显著下降。当然照明需求本身仍在增长,任何一个技术进步一旦可以大幅度降低用户成本,总是会刺激额外的需求,LED照明也不例外。

2.3.全球市场超600亿欧元,40%是家居市场

根据Philip的资料,2012年全球照明应用市场规模在600-650亿欧元,预计2020年将达到90-100亿欧元。光源部分在2015年之前呈现上升趋势,预计2015年将占照明应用市场的约1/3,其中,LED占比估计在一半左右。值得注意的,LED应用领域比LED光源具有更好的成长特性。

根据麦肯锡的研究报告,2010年全球的照明市场500亿欧元,其中家居照明占比42%,办公、工厂、商业、医疗、户外和建筑的占比分别为14%、7%、10%、8%、14%和5%。

2.4.1.国内LED室内照明12-15年复合增速为59%

中国将是LED照明的全球重要产地。从LED照明产品的成本结构来看,主要由LED光源、PCB板、驱动IC、热沉和光学透镜构成,这些组件中除了驱动IC以外,中国都具有非常强的竞争力。核心的LED光源方面,国内厂商在封装领域具有传统优势,而芯片领域也从2012年开始已经具有国际竞争力。我们认为在LED照明制造,中国厂商将主导全球产业,正如中国厂商掌握超过80%的全球节能灯制造。

2012年中国LED室内照明产值规模达335亿元,比2011年增长80%。这一增速与我们对LED类上市公司中感受不同,主要原因就在于传统照明企业正在快速进行LED布局,销售进入发力阶段。LED室内照明处于持续的应用普及阶段,GLII预计2013-15年国内LED室内照明的复合增速预计为59%。

2.4.2.预计LED节能照明补贴将有后续政策

2012年国内启动第一次的LED照明补贴,我们认为由于LED照明已经成熟,且具有明显的节能减排效果,今后仍将有后续的节能补贴政策出现。

2.5.照明将是LED产业的主要驱动力

我们以芯片角度来看照明需求对于LED产业的影响。根据 2013年初Displaysearch做的预测,2013-15年LED照明需要的LED芯片颗粒数将提升102%、69%和28%。

预估2013年照明用芯片在芯片总量的占比超过30%,并贡献了芯片增长的大部分。2014年,目前占比最高的背光需求进入成熟阶段,其总需求将持平或小幅度下降,照明需求对LED产业增长的重要程度将进一步提高。

3.1.投资热情:下游>中游>上游

2010以后,由于LED产业的景气程度的下降,国内LED产业新增规划投资额呈现下降趋势。根据统计分析,2013 年上半年行业的新增投资为370亿元,同比2012年上半年下降16%。

2013年LED产业投资热点已经由前两年上游的蓝宝石和外延芯片领域转移至下游应用,尤其是照明应用方向。统计数据显示,2013年上半年LED应用投资的在新增规划投资额的比例为70%,其中,投资到照明应用领域的有232亿,占总新增规划投资额的63%。

2013年上半年的投资取向,反映了当前环境下不同领域的投资回报率的差异,目前仍是下游?中游?上游。根据我们的估计,LED照明应用和封装领域的大厂的边际ROE都明显高于20%,其扩产态度积极,芯片领域的ROE则低于封装和应用领域,投资热情相对较低。产业资本本身具有逐利性,从资金投向来看,产业资本相对更看好下游照明应用。

3.2.外延芯片:盈利底部回升,大陆产业地位提升

3.2.1.景气底部复苏,强者恒强,中国崛起

芯片价格的降幅在2012年4季度以后已经在减慢,我们估计每个季度的降幅在2-3个百分点左右,由于生产技术还在提升(提高外延生长速度、提高外延片尺寸以及采用更有效率的外延设备等),所以这种环境下芯片厂商的实际盈利能力在恢复过程中。

台湾LED芯片公司销售小幅度增长,并受累于背光需求,于近期出现增速下降。2012年4季度以后台湾的LED 芯片公司已经摆脱之前营业收入持续下降的状况,出现正增长,这与我们观察到的照明需求上升的时间一致,照明是需求增长的主要动力。

同期,大陆的LED芯片公司销售则出现比较大的增长,主要是因为国内芯片公司技术水平提高,照明用芯片被市场接受,而进入产能释放阶段。

台湾LED芯片领域的盈利能力有反弹。尽管2013年2季度平均毛利率为2.4%,但是厂商分化非常显著,其中,晶电的毛利率为15.9%(净利润率5.7%)。

同时,A股上市的LED 芯片领域的盈利能力也有反弹,2013年2季度平均毛利率为29%。与台湾一样,大陆厂商分化非常显著,我们估计三安光电的可比毛利率应该超过30%,在蓝光LED领域是最高的。

国内LED芯片整体在外延技术方面缺乏差异化,处于中低端水准。目前国内芯片领域的部分公司在小功率的量产技术水平接近台湾大厂,中功率则差距在缩小,而在大功率芯片技术则还有待提高。典型的代表是三安光电。

在技术无法差异化的前期下,我们认为最终是规模效应决定长期竞争力,但是,其过程可能比较残酷。2010-11 年,由于地方政府对LED芯片投资的大力度扶持,国内兴起投资热,上市公司中,三安光电有庞大的装机量,其产能释放后具备明显的生产、研发的规模优势。

3.2.2.增长的机会:扩产、功率半导体

LED芯片投资热情已经较低谷有一定回升,但是由于厂商分化严重,我们认为目前景气下,只有大厂的回报率水平才能够支持其可持续的扩张能力。由于,全球芯片市场的整体增速并不高,所以芯片公司如果要获得高增长,需要在产品线或区域市场能力方面有扩张。

国内LED芯片上市公司具有A 股的估值便利,在整体上有机会获得更大的全球市场分额。根据GLII的研究,国内LED芯片产业的产业2013年将增长1倍,而2014年也将增长50%,该增速大大高于全球芯片产业的增速。

GaN称为宽禁带半导体材料,以其置备的功率半导体比硅器件具有显著的技术优势,可以广泛用于功率控制领域。近年来,由于外延成本的大幅度下降,加上硅基GaN 工艺技术逐渐成熟,GaN功率半导体被LED业界广泛重视。根据IMS research的研究报告,2012年GaN功率半导体的市场容量为1.43亿美元,预计2022年将达到28亿美元。目前国内部分LED芯片公司已经在进行该项技术的开发。

万盛动态

万盛动态 土耳其国际品牌照明展览会

土耳其国际品牌照明展是土耳其乃至中东地区最重要的、最权威及规模最大的照明展会。2019年为展会

土耳其国际品牌照明展览会

土耳其国际品牌照明展是土耳其乃至中东地区最重要的、最权威及规模最大的照明展会。2019年为展会

印度尼西亚国际照明应用展览会

印度尼西亚国际照明应用展览会(INALIGHT)是印度尼西亚最具影响力,规模最大的照明展! 将于4月4

印度尼西亚国际照明应用展览会

印度尼西亚国际照明应用展览会(INALIGHT)是印度尼西亚最具影响力,规模最大的照明展! 将于4月4

香港国际春季灯饰照明展览会

香港国际春季灯饰展览会是由香港贸易发展局主办,2018年吸引来自13个国家和地区超过1,355家参展

香港国际春季灯饰照明展览会

香港国际春季灯饰展览会是由香港贸易发展局主办,2018年吸引来自13个国家和地区超过1,355家参展

2018-2019年最新LED灯饰照明国外

中山市万盛展览有限公司2018-2019年最新LED灯饰照明国外展览参展计划

2018-2019年最新LED灯饰照明国外

中山市万盛展览有限公司2018-2019年最新LED灯饰照明国外展览参展计划

2018年俄罗斯照明展会开展在即

2018年俄罗斯照明展会开展在即,你准备好了吗?俄罗斯展览会由Light+Building——全球领先的品牌

2018年俄罗斯照明展会开展在即

2018年俄罗斯照明展会开展在即,你准备好了吗?俄罗斯展览会由Light+Building——全球领先的品牌

2018-2019年展览计划表--万盛展

万盛展览2018-2019年展览计划表 服务热线:4000062327

2018-2019年展览计划表--万盛展

万盛展览2018-2019年展览计划表 服务热线:4000062327

2018年秘鲁国际照明展览会

【展会名称】2018年秘鲁国际照明展览会

【展会时间】2018年8月9日-11日

【展会地点】秘鲁 利马

2018年秘鲁国际照明展览会

【展会名称】2018年秘鲁国际照明展览会

【展会时间】2018年8月9日-11日

【展会地点】秘鲁 利马

2018年印尼(雅加达)国际照明展

【展会名称】印度尼西亚国际照明应用展览会

【展会时间】2018年5月3日-5日

【展会地点】JIExpo

2018年印尼(雅加达)国际照明展

【展会名称】印度尼西亚国际照明应用展览会

【展会时间】2018年5月3日-5日

【展会地点】JIExpo

上千件南红玛瑙红透2018青岛国际

2018青岛国际玉石交易会

上千件南红玛瑙红透2018青岛国际

2018青岛国际玉石交易会

南非LED灯饰市场分析报告 LED灯

南非市场就像八十年代的中国潜力巨大,南非是非洲的发达国家,总是以一个中心点辐射周边所有的国

南非LED灯饰市场分析报告 LED灯

南非市场就像八十年代的中国潜力巨大,南非是非洲的发达国家,总是以一个中心点辐射周边所有的国

SFE 第29届上海国际连锁加盟展览

SFE上海连锁加盟展

SFE 第29届上海国际连锁加盟展览

SFE上海连锁加盟展

【2018第五届上海国际糖酒食品展

2018上海糖酒会、上海糖酒商品交易会

【2018第五届上海国际糖酒食品展

2018上海糖酒会、上海糖酒商品交易会

美国昨天又现“双龙吸水”壮观景

当地时间2013年9月13日,美国威斯康星州基诺沙,密歇根湖水面出现双龙吸水奇观,场面壮观。龙吸

美国昨天又现“双龙吸水”壮观景

当地时间2013年9月13日,美国威斯康星州基诺沙,密歇根湖水面出现双龙吸水奇观,场面壮观。龙吸

五大世界级咖啡赛事中国区总决赛

2018上海酒店用品展

五大世界级咖啡赛事中国区总决赛

2018上海酒店用品展

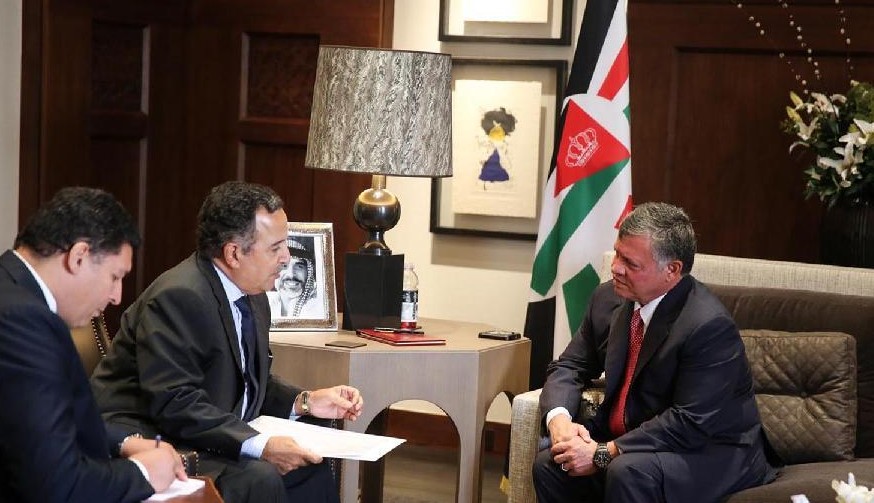

约旦重要新闻回顾

约旦着手推动约旦红海项目(JRSP) 近期,约旦内阁会议通过了经济发展委员会的提议,着手推动约

约旦重要新闻回顾

约旦着手推动约旦红海项目(JRSP) 近期,约旦内阁会议通过了经济发展委员会的提议,着手推动约